Carmignac Merger Arbitrage: Q1 2024 - Letter from the Portfolio Managers

With the prospect of central banks cutting rates, equity markets continued their rally in the first quarter of 2024. The Eurostoxx and S&P 500 rose by 12.9% and 10.6% respectively. On the other hand, the start of the year was more mixed for bond markets, with the US High Yield segment (Iboxx Liquid HY) up 1.3% and the Investment Grade segment (Iboxx Liquid IG) down 0.7%. In terms of to the Merger Arbitrage strategy, our CMA/CMAP funds returned respectively +0.92% and +0.89% in Q1 2024, while the Credit Suisse Merger Arbitrage Liquid index fell by 0.5% over the same period.

Performance review

First of all, most of our quarterly performance was achieved in the last month. Indeed, while the first two months of the year showed no real trend for our strategy, March saw a good performance driver, with the finalization of a large number of transactions. Among the most important were Cisco's $28 billion takeover of Splunk, Bristol-Myers Squibb's $11 billion acquisition of Karuna Therapeutics, and Campbell Soup's $3 billion purchase of Sovos Brands. Overall, nearly 21 deals were finalized in March, compared with just 7 in February. Once these deals had been closed and paid for, the capital redeployed on other deals still in progress resulted in a tightening of certain discounts, such as those on the Pioneer Natural Resources, Hess and Cerevel Therapeutics transactions.

At the start of this year, antitrust risk was the main source of volatility in Merger Arbitrage spreads.

In January, the American courts decided to block JetBlue Airways' takeover of Spirit Airlines for $3.6 billion, leading to a 60% fall in the target's shares. In the same month, Amazon withdrew its bid for iRobot under pressure from antitrust authorities in Europe and the US, resulting in a 65% drop in the shares of the vacuum cleaner manufacturer. While we were not invested in the first transaction, given the high risk of capital loss, we did have a small exposure to the second, which, despite the risk of failure, offered a very attractive return.

The month of March, however, was more favorable for certain projects where antitrust risks were a concern. Brookfield AM finally obtained approval from the United Arab Emirates (UAE) for its acquisition of Network International. Thermo Fischer Scientific's takeover of Olink was approved by the Icelandic antitrust authority and the Swedish Ministry of Foreign Affairs. After many months of uncertainty, Japan Investment Corp was finally authorized to withdraw its application for approval from the Chinese antitrust agency, enabling it to officially launch its bid for JSR. This last operation was one of the main contributors to our quarterly performance.

There were several notable increased bids during the 1st quarter.

In January, the Swedish IT services company Pagero Group was the subject of a battle between three players in the sector (Avalara, Thomson Reuters, Vertex), which resulted in the terms of the offer being improved by almost 39%. In February, the shipping company CMA CGM saw its bid for the British logistics services company Wincanton countered by a 37% higher offer from the American GXO Logistics. Finally, still in the UK, equipment manufacturer Spirent Communications is being targeted by two industry players, Keysight Technologies and Viavi Solutions. The target's shares climbed 12% compared with the terms of the initial offer in March. Our investment process enabled us to identify Pagero Group and Spirent Communications as potential situations of increased bids. These two positions thus made a positive contribution to our funds' performance in Q1 2024.

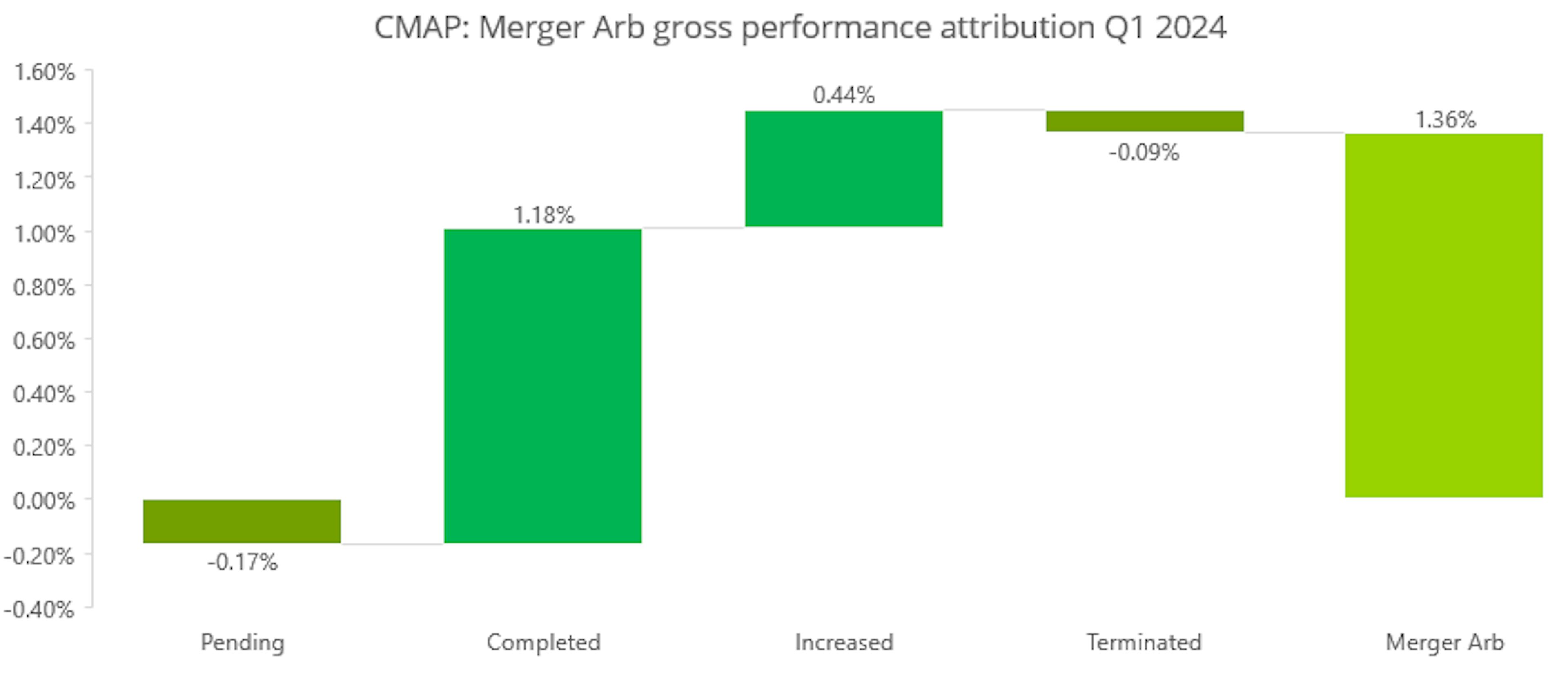

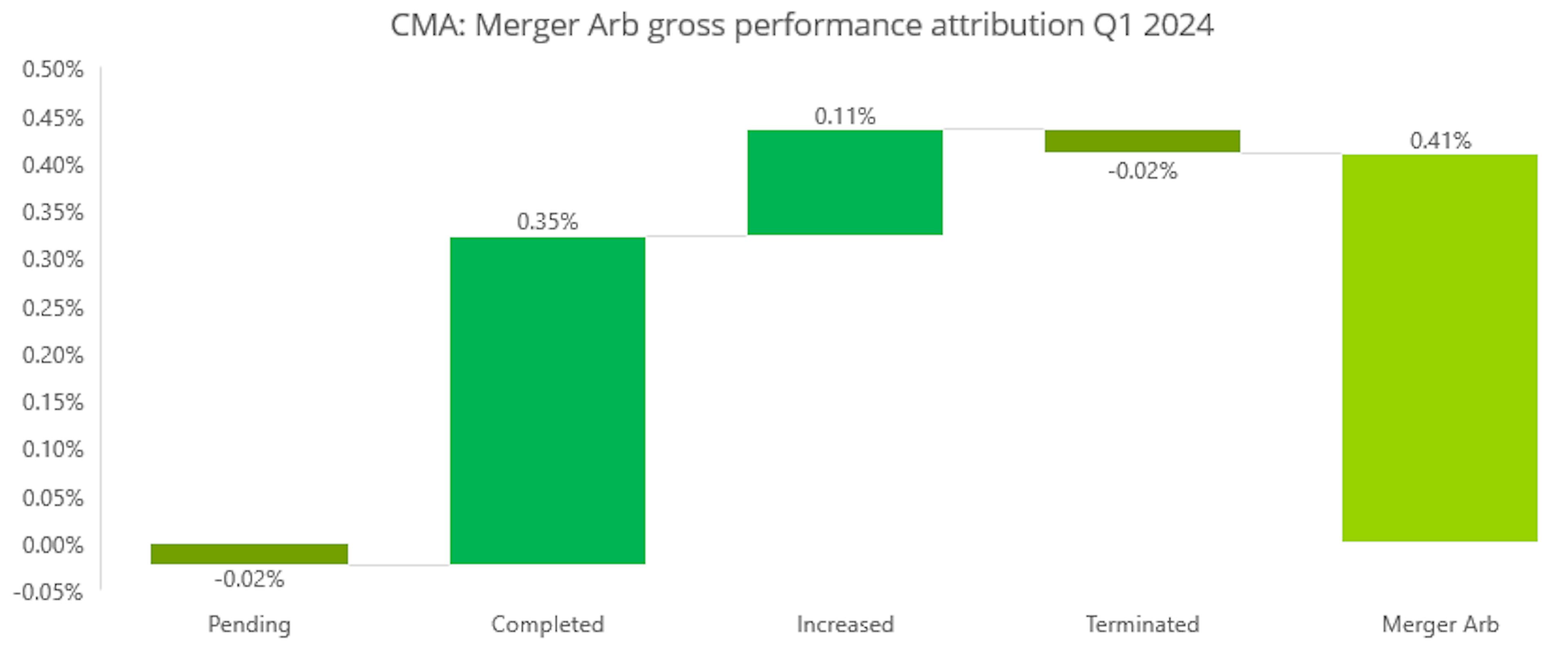

Another way of breaking down fund performance is to look at the status of the transaction at the end of the period. A takeover bid can be either:

- Pending: the operation has not yet been finalized, as all conditions precedent have not yet been lifted.

- Completed: the transaction has been finalized according to the initial terms.

- Increased: the buyer has increased its price or a third party has come in with a higher offer.

- Terminated: the operation has failed.

Using this methodology, we obtain the following table showing the local gross performance of the fund's Merger Arbitrage exposure (before management fees):

In this performance attribution, we note that the main driver of performance was the finalization of a large number of portfolio transactions during March. Given the high volatility of certain antitrust-risk spreads such as Capri and Olink, the "Pending" category made a negative contribution to performance over the quarter. We also noted a good contribution from the increased bids situations (Pagero Group and Spirent Communications), as well as a small impact from the iRobot failure.

M&A environment

The good news at the start of this year is the continuation of the good momentum in M&A activity observed since Q4 2023.

In fact, 92 new operations eligible for our portfolio were announced during Q1 2024, representing a 10% increase on the previous quarter and a 48% increase over the same period last year.

Two important facts stand out:

Firstly, and rather unexpectedly, Europe is the main driver of this growth: 29 deals were announced in Europe, up 93% on the same period last year. The UK alone accounted for more than half of the deals announced in Europe in Q1 2024. The weakness of the local currency combined with the attractive valuation of the equity market make the UK particularly attractive to foreign investors.

Secondly, the return of mega-deals is confirmed, with 8 new deals worth over $10 billion announced during the quarter, up 33% on the previous quarter and the same period last year. This recovery concerns all sectors of the economy, from technology to financial services, healthcare, consumer goods and energy. For both the target and the acquirer, mega-deals always represent a major strategic and financial risk, due to the difficulty of implementing them. That's why we believe that the return of this type of structuring deal is a real sign of renewed confidence on the part of business leaders, which should be one of the driving forces behind the recovery of the M&A business cycle in the medium term.

We believe that 2024 should be a good year for M&A activity. Indeed, a historical study of M&A activity shows that, while there is a certain cyclicality, downturns in activity tend to be short-lived on average and, for the current year, the engines of recovery are already in place:

- Approaching the end of the rate hike cycle, which should provide some visibility for business leaders.

- Return of mega-deals in most economic sectors.

- Sectoral shift in M&A activity towards the "old economy", driven in particular by the energy transition.

- New stock exchange regulations in Japan, aimed at opening up the market to M&A activity.

- A greater proportion of strategic players than financial players, who until now have been penalized by high interest rates.

- In certain sectors, such as Technology and Healthcare, external growth is structurally an integral part of development models.

Carmignac Portfolio Merger Arbitrage Plus I EUR Acc

- Horizonte de investimento mínimo recomendado

- 3 anos

- Escala de Risco*

- 3/7

- Classificação SFDR**

- Artigo 8

*Escala de Risco do KID (documentos de informação fundamental). O risco 1 não significa um investimento isento de risco. Este indicador pode variar ao longo do tempo. **O Regulamento SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 é um regulamento europeu que exige aos gestores de ativos que classifiquem os seus fundos como, entre outros: «Artigo 8» que promovem as características ambientais e sociais, «Artigo 9» que fazem investimentos sustentáveis com objetivos mensuráveis, ou «Artigo 6» que não têm necessariamente um objetivo de sustentabilidade. Para mais informações, visite: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=pt.

Principais riscos do fundo

Ações: O Fundo pode ser afetado por variações nos preços das ações, numa escala que depende de fatores externos,

volumes de negociação de ações ou capitalização bolsista.

Comissões

- Custos de entrada

- Não cobramos uma comissão de subscrição.

- Custos de saída

- Não cobramos uma comissão de saída para este produto.

- Comissões de gestão e outros custos administrativos ou operacionais

- 1,11% O impacto dos custos que suportamos anualmente pela gestão dos seus investimentos e outras comissões administrativas. Esta é uma estimativa baseada nos custos efetivos ao longo do último ano.

- Comissões de rendimento

- 20,00% como máximo da performance superior, se a performance for positiva e o valor patrimonial líquido exceder a high-water mark. O montante real irá variar dependendo da performance do seu investimento. A estimativa de custo agregado acima inclui a média dos últimos 5 anos, ou desde a criação do produto, se for inferior a 5 anos.

- Custos de transação

- 0,84% O impacto dos custos inerentes às nossas operações de compra e de venda de investimentos subjacentes ao produto.

Desempenho anualizado

| Carmignac Portfolio Merger Arbitrage Plus | 3.2 |

| Carmignac Portfolio Merger Arbitrage Plus | - | - | + 4.3 % |

Fonte: Carmignac em 28 mar. 2024.

O desempenho passado não é necessariamente um indicador do desempenho futuro. Os desempenhos são líquidos de comissões (excluindo eventuais comissões de subscrição cobradas pelo distribuidor).

Carmignac Portfolio Merger Arbitrage I EUR Acc

- Horizonte de investimento mínimo recomendado

- 3 anos

- Escala de Risco*

- 2/7

- Classificação SFDR**

- Artigo 8

*Escala de Risco do KID (documentos de informação fundamental). O risco 1 não significa um investimento isento de risco. Este indicador pode variar ao longo do tempo. **O Regulamento SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 é um regulamento europeu que exige aos gestores de ativos que classifiquem os seus fundos como, entre outros: «Artigo 8» que promovem as características ambientais e sociais, «Artigo 9» que fazem investimentos sustentáveis com objetivos mensuráveis, ou «Artigo 6» que não têm necessariamente um objetivo de sustentabilidade. Para mais informações, visite: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=pt.

Principais riscos do fundo

Ações: O Fundo pode ser afetado por variações nos preços das ações, numa escala que depende de fatores externos,

volumes de negociação de ações ou capitalização bolsista.

Comissões

- Custos de entrada

- Não cobramos uma comissão de subscrição.

- Custos de saída

- Não cobramos uma comissão de saída para este produto.

- Comissões de gestão e outros custos administrativos ou operacionais

- 0,62% O impacto dos custos que suportamos anualmente pela gestão dos seus investimentos e outras comissões administrativas. Esta é uma estimativa baseada nos custos efetivos ao longo do último ano.

- Comissões de rendimento

- 20,00% quando a classe de ações supera o indicador de referência durante o período de desempenho. Será pago também no caso de a classe de ações ter superado o indicador de referência, mas teve um desempenho negativo. O baixo desempenho é recuperado por 5 anos. O valor real varia dependendo do desempenho do seu investimento. A estimativa de custo agregado acima inclui a média dos últimos 5 anos, ou desde a criação do produto se for inferior a 5 anos.

- Custos de transação

- 0,30% O impacto dos custos inerentes às nossas operações de compra e de venda de investimentos subjacentes ao produto.

Desempenho anualizado

| Carmignac Portfolio Merger Arbitrage | 2.7 |

| Carmignac Portfolio Merger Arbitrage | - | - | + 3.8 % |

Fonte: Carmignac em 28 mar. 2024.

O desempenho passado não é necessariamente um indicador do desempenho futuro. Os desempenhos são líquidos de comissões (excluindo eventuais comissões de subscrição cobradas pelo distribuidor).

Insights mais recentes

Material de promoção. Este documento destina-se a clientes profissionais.

Comunicação promocional. Consulte o documento de informação fundamental/prospeto antes de tomar quaisquer decisões de investimento finais.

O presente material não pode ser total ou parcialmente reproduzido sem autorização prévia da Sociedade Gestora. O presente material não constitui qualquer oferta de subscrição nem consultoria de investimento. O presente material não se destina a fornecer consultoria contabilística, jurídica ou fiscal e não deve ser utilizado para estes efeitos. O presente material foi-lhe fornecido apenas para fins informativos e não o pode utilizar para avaliar as vantagens de investir em quaisquer títulos ou participações aqui referidas ou para quaisquer outros fins. As informações contidas neste material poderão ser apenas parciais e estão sujeitas a alterações sem aviso prévio. Estas informações são apresentadas à data em que foram escritas, derivam de fontes próprias e não próprias consideradas fiáveis pela Carmignac, não incluem necessariamente todos os pormenores e a sua precisão não é garantida. Como tal, não é dada qualquer garantia de precisão ou fiabilidade e a Carmignac, os seus diretores, colaboradores ou agentes não assumem qualquer responsabilidade decorrente de erros e omissões (incluindo a responsabilidade perante qualquer pessoa por motivo de negligência).

O desempenho passado não é necessariamente um indicador do desempenho futuro. Os desempenhos são líquidos de comissões (excluindo eventuais comissões de subscrição cobradas pelo distribuidor). No caso de ações sem cobertura cambial, o retorno poderá aumentar ou diminuir em resultado de flutuações cambiais. A referência a determinados títulos e instrumentos financeiros serve para fins ilustrativos para destacar ações incluídas, ou que já o tenham sido, em carteiras de fundos da gama Carmignac. Não se destina a promover o investimento direto nesses instrumentos, nem constitui consultoria de investimento. A Sociedade Gestora não está sujeita à proibição de negociação destes instrumentos antes de emitir qualquer comunicação. As carteiras dos fundos Carmignac estão sujeitas a alterações sem aviso prévio. A referência a uma classificação ou prémio não garante os futuros resultados do OIC ou do gestor.

Escala de Risco do KID (Documento de informação fundamental). O risco 1 não significa um investimento isento de risco. Este indicador pode variar ao longo do tempo. O horizonte de investimento recomendado é um mínimo e não uma recomendação de venda no final desse período.

Morningstar Rating™: © Morningstar, Inc. Todos os direitos reservados. As informações contidas neste documento: são propriedade da Morningstar e/ou dos seus fornecedores de conteúdos; não podem ser copiadas ou distribuídas; e não são garantidamente corretas, completas ou atempadas. Nem a Morningstar nem os seus fornecedores de conteúdos são responsáveis por quaisquer danos ou perdas decorrentes da utilização destas informações.

O acesso aos Fundos pode estar sujeito a restrições no que diz respeito a determinadas pessoas ou países. O presente material não é dirigido a nenhuma pessoa em qualquer jurisdição onde (em virtude da sua nacionalidade, residência ou outro motivo) o material ou a disponibilização deste material seja proibida. As pessoas sujeitas a tais proibições não deverão aceder a este material. A tributação depende da situação do indivíduo. Os Fundos não estão registados para distribuição a pequenos investidores na Ásia, no Japão, na América do Norte, nem estão registados na América do Sul. Os Fundos Carmignac estão registados em Singapura como um organismo estrangeiro restrito (apenas para clientes profissionais). Os Fundos não foram registados nos termos da US Securities Act de 1933. Os Fundos não podem ser oferecidos ou vendidos, direta ou indiretamente, por conta ou em nome de uma "Pessoa dos EUA", conforme definição dada no Regulamento S dos EUA e na FATCA. Os Fundos são registados junto da Comissão do Mercado de Valores Mobiliários (CMVM). A decisão de investir no fundo promovido deve ter em conta todas as características ou objetivos do fundo promovido, tal como descritos no respetivo prospeto. Os respetivos prospetos, KID e relatórios anuais do Fundo poderão ser encontrados em www.carmignac.com, www.fundinfo.com e www.morningstar.pt ou solicitados à Carmignac Gestion Luxembourg, Citylink, 7 rue de la Chapelle L-1325 Luxemburgo. Os riscos, comissões e despesas correntes encontram-se descritos no KID (Documento de informação fundamental). O KID deve ser disponibilizado ao subscritor antes da subscrição. O subscritor deverá ler o KID. Os investidores podem perder uma parte ou a totalidade do seu capital, pois o capital nos fundos não é garantido. Os Fundos apresentam um risco de perda do capital. Os investidores têm acesso a um resumo dos seus direitos no seguinte link: www.carmignac.pt/pt_PT/article-page/regulatory-information-6699

A Carmignac Portfolio refere-se aos subfundos da Carmignac Portfolio SICAV, uma sociedade de investimento de direito luxemburguês, em conformidade com a Diretiva OICVM.A Sociedade Gestora pode, a qualquer momento, cessar a promoção no seu país.Copyright: Os dados publicados nesta apresentação pertencem exclusivamente aos seus proprietários, tal como mencionado em cada página.