Terá o favorecimento dos investimentos monetários chegado ao fim?

Carmignac’s Note

«As taxas de juro estão na base de todos os cálculos ou operações financeiras.»

Este ciclo económico é excecional em muitos aspetos, como comprovado pelos movimentos do mercado: um ano de 2022 com forte tendência baixista, um ano de 2023 particularmente altista, uma restritividade monetária sem precedentes. No entanto, como é seu hábito, vários investidores e aforradores foram orientados tanto pelo desejo de realizar ganhos como pela aversão ao risco.

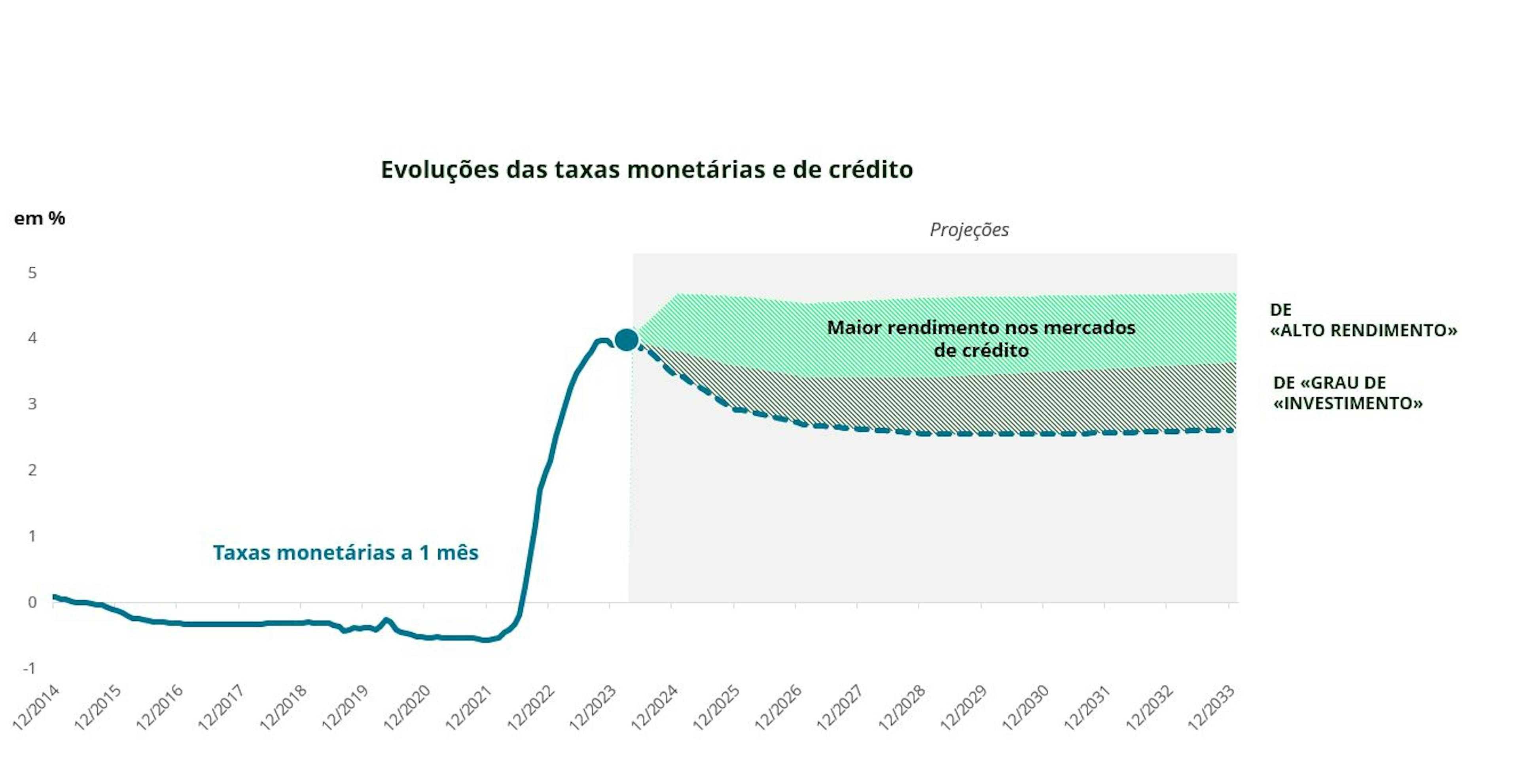

Acompanharam o movimento de subida das taxas monetárias (linha azul do gráfico)1, encorajados pelas perspetivas de uma remuneração vantajosa2 (a qual pode atualmente ascender a quase 4% de retorno nominal - ponto verde do gráfico), bem como pelo receio de assistir a uma repetição de 2022, ano em que os preços das ações e das obrigações observaram uma descida em simultâneo.

Os Estados beneficiaram desta situação: os programas de poupança nacional registaram um êxito considerável na Europa3 e o Tesouro dos Estados Unidos conseguiu financiar-se através de emissões de curto prazo. Os investidores também saíram a ganhar: foi sensato privilegiar os investimentos monetários durante o ano de 2022 e o primeiro trimestre de 2023. No entanto, importa não ignorar a inversão das políticas dos bancos centrais e as suas consequências. São cada vez mais os programas de poupança que estão a vencer-se. A descida esperada das taxas de política monetária implica uma redução futura da remuneração dos investimentos monetários (linha azul a tracejado do gráfico).

Os investidores ou aforradores devem ter em conta que, embora um fundo monetário ou uma conta a prazo possa de momento render uma taxa nominal atrativa, é provável que esta taxa seja mais baixa no momento de renovação do investimento. Se a inflação não voltar e as taxas de juro não subirem, as taxas dos mercados monetários diminuirão. Deste modo, os investidores e os aforradores ver-se-ão confrontados com o risco de reinvestimento – o risco de registar perdas relativas caso os rendimentos dos investimentos atuais sejam reinvestidos a uma taxa de juro mais baixa.

Como podemos resolver este problema?

Desde já, é necessário garantir retornos atrativos para o futuro. Os mercados de crédito oferecem um retorno mais elevado do qual o investidor pode tirar partido durante os próximos trimestres ou até mesmo anos - a área verde sombreada do gráfico corresponde à remuneração adicional atualmente oferecida pelos mercados de crédito em comparação com as taxas monetárias. Por outras palavras, trata-se do «custo de oportunidade» para todos os investidores que mantenham as suas posições nos mercados monetários ou que demorem a realocar o seu capital – compreendido entre 1% e 2% por ano, este diferencial de desempenho está longe de ser negligenciável.

Esta apetência pelas estratégias que oferecem um desempenho excedentário deverá contribuir para o dinamismo dos ativos de carry e para o favorecimento da gestão ativa em detrimento do mercado monetário. É fundamental compreender o comportamento dos investidores, o qual depende em grande medida das políticas dos bancos centrais, sobretudo devido ao seu impacto no comportamento especulativo dos primeiros. As taxas de juro estão na base de todos os cálculos ou operações financeiras, como diria Schumpeter.

ANÁLISE DE UM CASO PRÁTICO

Considere-se o caso de um investidor que dispõe de 50.000 euros para investir.

Se este montante for investido nos mercados monetários num horizonte de 2 anos:

Este montante será bloqueado durante todo o período a uma taxa de 3% e acabará por render 3.000 euros, um valor muito inferior à taxa atual de 4% da política monetária do Banco Central Europeu, pois o mercado já está a antecipar descidas das taxas de juro.

Se este montante for investido durante períodos mais curtos nos próximos 2 anos: A taxa aplicada será de 4% nos primeiros 3 meses, mas depois esta taxa sofrerá uma redução gradual para 2% ou 2,5% nos próximos trimestres, à medida que o Banco Central Europeu diminui as suas taxas de juro, o que resultará num rendimento final de 3.500 euros (com base nas expectativas atuais).

Se este montante for investido nos mercados de crédito num horizonte de 2 anos, obterá um retorno de 3.800 euros se escolher o crédito de grau de investimento, com base nas expectativas atuais e um retorno de 4.700 euros se investir nos mercados de crédito de elevado rendimento, com base nas mesmas expectativas.

O gestor de obrigações ativo dispõe de uma vasta gama de ferramentas para melhorar o retorno de uma carteira, nomeadamente através dos mercados de crédito. Contudo, também pode tirar partido de outros fatores determinantes do desempenho, tais como a gestão da duração ou da inflação. Em particular, tem sido este o caso desde o segundo semestre de 2023, altura em que os fundos ativos apresentaram desempenhos muito superiores aos do mercado monetário. O risco de taxa de juro e de crédito é naturalmente superior, mas num contexto caracterizado pela resiliência da economia, pelo prosseguimento da desinflação e pela descida das taxas de juro por parte dos bancos centrais, os desempenhos poderão divergir consideravelmente, o que constitui uma verdadeira oportunidade perdida para os investidores monetários.

2As taxas oferecidas por estes instrumentos monetários e outros produtos de poupança nacional atingiram o seu nível mais atrativo desde a grande crise financeira de 2008.

3Registaram-se níveis recorde no que diz respeito às contas poupança «Livret A» (30 mil milhões de euros) e às obrigações BTP Valore italianas (35 mil milhões de euros), para referir apenas dois exemplos.

Insights mais recentes

O “rendimento” está de volta ao “rendimento fixo”, mas o que dizer do “fixo”?

É possível estar correto antes do tempo?

Quando a volatilidade das obrigações dispara

Comunicação publicitária

Fonte: Carmignac. Esta é uma comunicação publicitária. Este documento não pode ser reproduzido, integralmente ou em parte, sem a prévia autorização da sociedade gestora. Não constitui qualquer oferta de subscrição ou aconselhamento de investimento. As informações contidas neste artigo podem ser incompletas e suscetíveis de alteração sem aviso prévio. Os resultados anteriores não constituem qualquer garantia de resultados futuros. A referência a determinados valores ou instrumentos financeiros apenas é feita a título de exemplo para destacar determinados valores que integram ou tenham integrado as carteiras de fundos da gama Carmignac. Não se destina a promover o investimento direto nestes instrumentos e não constitui qualquer aconselhamento de investimento. A Sociedade Gestora não está proibida de efetuar transações envolvendo estes instrumentos antes da divulgação da comunicação. As carteiras de Fundos Carmignac podem ser alteradas a qualquer momento.